ふるさと納税に興味はあるけど、デメリットや懸念点が多そうで一歩踏み出せない人は多いのではないでしょうか?

実は「利用しないほうがいい人」は多くありません。むしろ利用したほうがメリットのある人がほとんどです。

本記事ではふるさと納税のデメリットや注意点、控除申請の流れについて、できる限りわかりやすく解説。初心者の「よくわからなくて怖い」を解消していきます。

ふるさと納税のデメリット6つと解消法 利用しない方がいい人・やるべき人とは

最終更新日:2023年09月07日

ふるさと納税のデメリット6つ

ふるさと納税は、ふるさと納税サイトを活用して、応援したい自治体に買い物感覚で寄付ができ、さまざまな返礼品を受け取れる制度。

この寄付金額は控除の対象となっており、実質2,000円の自己負担金のみで返礼品を受け取れるところが最大の魅力です。

一方で、控除を受けるためには申請やルールもあり、知らずに利用すると以下のようなデメリットが生じる可能性があります。

ふるさと納税の主なデメリット

- 控除の申請に手間がかかる

- 控除を受ける場合、控除額には上限がある

- 代理人では原則控除は受けられない

- 自分が住んでいる自治体の返礼品は受け取れない

- ふるさと納税は節税や減税にはならない

- 【自治体側】住んでいる人からの税収が減る

控除の申請に手間がかかる

ふるさと納税の控除を受けるには、「確定申告」もしくは「ワンストップ特例制度」が必要です。

簡単に紹介すると、

●確定申告:

一年間の所得・支出などを税務署に報告する手続き。これを通じて、ふるさと納税も含めた所得税や住民税の控除を受けることができる

●ワンストップ特例制度:

特定の条件を満たせば、ふるさと納税の確定申告なし、かつ簡易的な手続きで控除申請できる制度。別途専用の申請は必要

といったものです。どちらを利用するにしても手続きは必要であり、申請の手間や控除を待つ時間は一定かかると考えておきましょう。

>>ワンストップ特例制度の詳細や条件などが気になる人はこちら

控除額には上限があり、超えると自己負担になる

ふるさと納税で受けられる控除額には上限があり、収入や家族構成で決まります。

もし限度額を超えた場合、超過分はすべて自己負担になるので、必ず上限は確認しておきましょう。

ふるさと納税の控除額の上限について押さえておきたいのは、

●収入が多いほど控除額も多くなる

●ほかに所得税や住民税の控除を受けている場合、ふるさと納税の控除額は少なくなる

例)配偶者や子供、親などの扶養家族がいる、iDeCoや住宅ローン減税を活用している など

の2点です。

人によって条件が異なるので、控除の上限額を計算したい場合は、ふるさと納税サイトのシミュレータを利用するのがおすすめです。

参考:ふるさとチョイス控除上限額シミュレータ

住宅ローン減税との併用は可能

住宅ローン減税とふるさと納税は併用可能です。ワンストップ特例制度なら控除額上限に達しにくいのでおすすめです。

一方、確定申告する場合、以下のように控除対象が所得税と住民税の2つになる影響で、額によっては満額の控除を受けられない可能性があります。

●確定申告時、満額控除を受けられない場合の一例:

・ふるさと納税の控除対象:所得税、住民税

・住民ローン減税の控除対象:所得税

+控除しきれない分は住民税(限度額が136,500円)

1.仕組み上、ふるさと納税が先に「所得税」と「住民税」から控除される

2.住宅ローン減税を「所得税」分で控除しきれず「住民税」分を充てる

3.住宅ローン減税の控除しきれない分が住民税の控除限度額に達する

⇒額によっては満額の控除が受けられない場合がある

ほかの控除が絡むと複雑になるため、不安な場合は、ふるさと納税サイトの「詳細版シミュレータ」を利用するのがおすすめです。

多くのサイトでは「住宅借入金等特別控除額」を設定でき、より正確な控除上限額を出せるので活用してみましょう。

代理人では控除を受けられない

ふるさと納税で控除を受けるには、控除を受ける人(寄付した人)と決済者は同一である必要があります。

一致しない場合、「寄付金受領証明書」という控除申請に必要な書類が有効にならず、控除を受けられません。

一例で、旦那さんの代わりに奥さんがふるさと納税したときの控除の有無をご紹介。

以下のように寄付者の情報とクレジットカード名義(引き落とし口座名義)は旦那さんで統一する必要があります。

妻が夫の代わりにふるさと納税した場合の控除

| 寄付の名義 | カード名義 | 控除 |

|---|---|---|

| 妻 | 夫 | 受けられない |

| 夫 | 妻 | 受けられない |

| 妻 | 妻 | 受けられない |

| 夫 | 夫 | 受けられる |

※上記は妻が配偶者控除の対象であるケースです。この場合、妻名義で申し込んだ寄付は寄付金控除の対象外になります

自分が住んでいる自治体の返礼品は受け取れない

ふるさと納税は総務省の指定を受けている自治体ならどこにでも寄付でき、控除も受けられます。

ただし、自分の住んでいる自治体への寄付では、返礼品を受け取ることができません。返礼品目当ての方は注意しましょう。

ただし、居住地のある自治体以外の市町村であれば、同じ都道府県内でも返礼品はもらえます。

ふるさと納税は節税や減税にはならない

ふるさと納税は節税・減税になる制度ではありません。あくまで、寄付によって税金の控除を受けられるものです。

その内容は、寄付金として支払った額の内、自己負担金の2,000円を引いた金額を税金から差し引くというもの。

支払わなければならない税金そのものが減るわけではないので注意しましょう。

参考:総務省ホームページ

【自治体側】住んでいる人からの税収が減る

ふるさと納税は、居住自治体の住民税から控除されるため、寄付した人が住んでいる自治体から見ると、税収が減る可能性があります。

また、返礼品の魅力に左右されるため、人気のある自治体は税収が増える一方で、そうではない自治体は税収が減りがちです。

税収の低下はそこに住む人々への市民サービスの低下につながる懸念もあります。

ふるさと納税しないほうがいい人の特徴

以下のような人は、ふるさと納税の控除の恩恵を受けにくく、お得さという意味ではデメリットが大きいです。

逆に言えば、この特徴に当てはまらないなら、ふるさと納税しても問題ありません。

ふるさと納税しないほうがいい人の特徴

- 所得税・住民税を支払っていない人

- 所得が低い人

- ふるさと納税した年に退職した人

所得税・住民税を支払っていない人

ふるさと納税の控除は、その年支払った所得税や住民税から一定額返ってくる仕組みです。

つまり、日頃から所得税や住民税を支払っていない場合、そもそも控除する税金がありません。

この状態でふるさと納税をしても、単純に全額寄付したことになり、控除は受けられないので注意しましょう。

一例ですが、以下のような立場の人が「所得税や住民税を支払っていない人」になるのでチェックしておきましょう。

- 所得がない学生、主婦(主夫)

- 扶養家族の控除対象額内(所得48万円以下)で働いている人

- 自営業で赤字の申告をしている人

所得が低い人

所得が低い人は、所得税・住民税が低く、ふるさと納税の控除上限額も低くなります。

控除上限額が低いと、実質2,000円の負担で選べる返礼品が少なく、手間の割にメリットが薄いです。

以下に、ふるさと納税の控除上限額の目安を紹介します。

この目安の金額までなら、2,000円の負担のみでふるさと納税を利用できます。参考にしてください。

年収150万~300万円帯のふるさと納税控除上限額の目安

| 寄付者の年収 | 独身または 既婚(共働き) |

既婚 (配偶者控除あり) |

既婚+子供1 (中学生以下) |

既婚+子供1 (高校生) |

|---|---|---|---|---|

| 150万円 | 約8,000円 | 0円 | 0円 | 0円 |

| 200万円 | 約15,000円 | 約6,000円 | 約6,000円 | 0円 |

| 250万円 | 約21,000円 | 約13,000円 | 約13,000円 | 約5,000円 |

| 300万円 | 約28,000円 | 約19,000円 | 約19,000円 | 約10,000円 |

※中学生以下のお子さんは控除額に影響はありません

※高校生は16歳から18歳の扶養親族を指します

※既婚でも、配偶者控除の有無で上限額が変わります

表で赤字にしているように、年収150万円以下の控除上限は0円。つまり、ふるさと納税しても控除が受けられない状態になるので要注意です。

また年収150万円以上でも、扶養家族がいる場合は控除上限が0円になることもあります。

返礼品目当てでふるさと納税したものの、まったく控除されない事態になるのは避けましょう。

なお、表の上限額はあくまで目安です。ほかにも控除を受けている場合は変動するため、正確な上限はシミュレータでご確認ください。

ふるさと納税した年に退職した人

ふるさと納税をした年に退職し、失業や求職期間が長引いた場合、年間の所得が減るため、控除上限額が下がります。

加えて、所得がない、または一定以下の場合、所得税・住民税が非課税になる可能性があります。ふるさと納税をして税金控除を受けられないので注意しましょう。

また、退職金(退職所得)についても、かけられる住民税はふるさと納税の控除対象外です。

このあたりの点から、退職で収入が減っている場合は、ふるさと納税はしないほうがおすすめです。

ふるさと納税して問題ない・メリットが大きい人の特徴

ふるさと納税は、所得が高いほど控除の限度額が増え、ほかの控除額が少ないほどふるさと納税の控除に使える額が大きくなります。

こういった特徴を持つ人はメリットが大きく、「ふるさと納税したほうがいい人」と言えます。

ふるさと納税でメリットが大きい人の特徴

- 所得が高い人

- 独身など、ほかの所得税控除が少ない人

一方で、「そんなに年収高くないし……」という人でも基本的に「ふるさと納税しないほうがいい人」に当てはまらないなら、ふるさと納税しても問題ありません。

前提として、ふるさと納税は所得税や住民税をきちんと払うことで控除を受けることできます。

たとえばサラリーマンなら、年末調整で所得税や住民税を毎年納税しているはず。つまり程度の差はあれど、多くの人が控除の恩恵を受けられるということです。

年収300万円ほどあれば、1万円以上の寄付がしやすくなり、返礼品のバリエーションも増えておすすめです。

所得が高い人

所得が高いほど、納税額が高くなり、その分控除の限度額も上がります。

ふるさと納税の寄付に使える額も上がるので、返礼品もよりどりみどり。アクセサリや旅行券といった高額なものを選べる場合もあります。

ふるさと納税の魅力を最大限楽しめるはずです。

独身など、ほかの所得税控除が少ない人

ほかの所得税控除額が多いと、その分ふるさと納税に利用できる控除額が減り、寄付できる上限額が下がることにつながります。

逆に言えば、それらの所得税控除がない人はふるさと納税に対してメリットが大きくなると言えます。

例えば以下のような人は所属税控除が少ない可能性が高いです。

所得税控除が少ない人

- 独身の人

- 配偶者と共働きの人(配偶者控除を受けていない)

- 子供が独立した人(扶養者控除を受けていない)

- 所得税控除になる投資をしていない人

配偶者控除や扶養者控除は、奥さんや子供と生計を1つにしており、かつその人たちの年間の合計所得が48万円以下の場合に受けられる所得控除です。

「所得税控除になる投資」とは、iDeCoや個人年金保険といった老後資産形成を行う投資のこと。いずれも所得控除を受けられます。

このあたりの控除を受けていない独身の人は、ふるさと納税の控除においてメリットが大きいと言えます。

ふるさと納税のやり方・具体的な流れ

デメリットなども紹介してきましたが、ふるさと納税の流れ、どのタイミングでなにをすべきかを把握しておけば、不安や懸念は払拭できます。

ここからは、ふるさと納税でやるべきことを流れで紹介していきます。

ふるさと納税でやり方・流れ

- ふるさと納税サイトを決める

- シミュレータで控除限度額を確認

- 限度額内で寄付先・返礼品を選ぶ

- 確定申告かワンストップ特例制度を選ぶ

- 控除の申請を行う

ふるさと納税サイトを決める

まずは、ふるさと納税サイトを決めるといいでしょう。

ほしい返礼品や応援したい自治体を選ぶにしても、ふるさと納税サイトを見ないとわからないためです。

以下のふるさと納税サイトが使いやすさや返礼品の豊富さ、ポイント還元率の高さなどでおすすめです。

2023年8月現在、ふるさと納税サイトは20サイト以上あり、楽天やソフトバンク、ANAや東急など有名企業が運営しているところが多いです。

その企業ならではの返礼品や特色があるので、普段よく使う企業が運営するところを選ぶ手も。いろいろのぞいて、雰囲気をつかんでみましょう。

シミュレータで控除限度額を確認

続いて、ふるさと納税で控除限度額、つまり「いくらまで寄付しても大丈夫か」を確認します。

ふるさと納税サイトでは、必ずと言っていいほど限度額を計算するシミュレータがあります。利用したいふるさと納税サイトのものを使いましょう。

ふるさとチョイスのシミュレータなどはわかりやすく、会員登録なしでも利用できるのでおすすめです。

シミュレータは、「目安の額を簡単に出すもの」と「詳細な額を出すもの」の2つに分かれていることが多いです。

最初は簡単な方を使って、「だいたいこのあたりまで寄付できる」を把握するとよいでしょう。

▲自分の家族構成や年収を選択するだけで目安の額が確認できる

限度額内で寄付先・返礼品を選ぶ

限度額に目星がついたら、いよいよ寄付先、返礼品選びをしていきます。限度額に収まる中で、ほしいものを探してみましょう。

出典:さとふる公式サイト

選んだ返礼品のページやお買い物かごから、寄付の申込み手続きをします。

寄付者の名前や住所、支払い方法などを選択し、自治体に寄付をすることで、後日控除を受けられ、実質2,000円で返礼品を受け取ることができます。

ここで入力する寄付者情報が「控除を受ける人」になります。

所得のない専業主婦の方などは、控除を受けられないので、旦那さんの名前で申し込むようにしましょう。

また、制度上、寄付者と決済者も同一にしないと控除を受けられません。クレジットカードの名義やキャッシュレス決済のアカウントなども、寄付者と同じ人にしましょう。

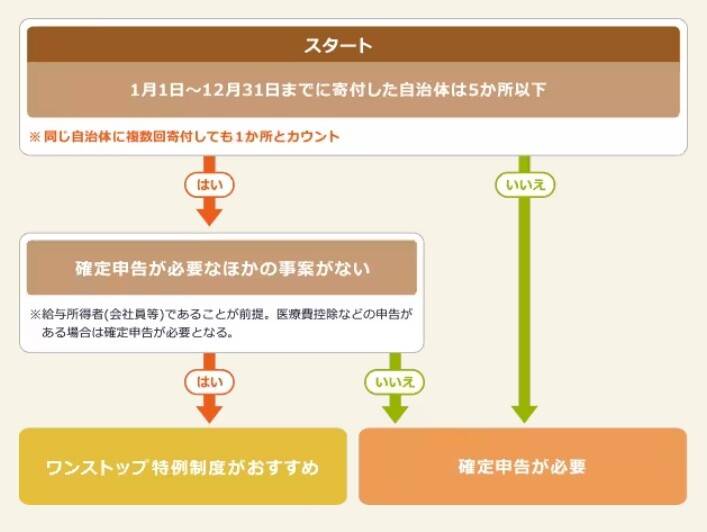

ワンストップ特例制度 or 確定申告を選ぶ

自治体へ寄付を申し込んだら、後日寄付金控除の申請を行います。

ふるさと納税の控除申請には「ワンストップ特例制度」と「確定申告」の2つがあり、どちらかを選択します。

出典:さとふる公式サイト

前提として、ワンストップ特例制度と確定申告は併用できません。

詳細な条件は次項で紹介しますが、たとえば別で確定申告する場合、ふるさと納税も確定申告で申請する必要があります。

確定申告が必須となる控除もあるため、ご自身の状況は確認しておきましょう。

特に縛りがないのであれば、ワンストップ特例制度のほうが手続きが手軽でおすすめです。

控除の申請を行う

最後に、「ワンストップ特例制度」「確定申告」それぞれの控除申請の流れを説明していきます。

両者には申請期限があり、これを守らないと控除を受けられないので注意しましょう。

ワンストップ特例制度の申請方法

申請期限:ふるさと納税をした年の翌年1月10日必着

ワンストップ特例制度は、以下の条件すべてに当てはまる場合に利用できます。

ワンストップ特例制度の申請条件

- 確定申告や住民税申告をする必要のない給与所得者である

- ふるさと納税以外に確定申告または住民税の申告を行う必要がない

- ふるさと納税の年間寄付先が5自治体以内の人

特に、この制度で寄付できる自治体は5つまでという制限があります。複数自治体に寄付した場合は、その数も確認しておきましょう。

また、複数の自治体に寄付した場合、寄付した自治体の数だけ申請が必要です。

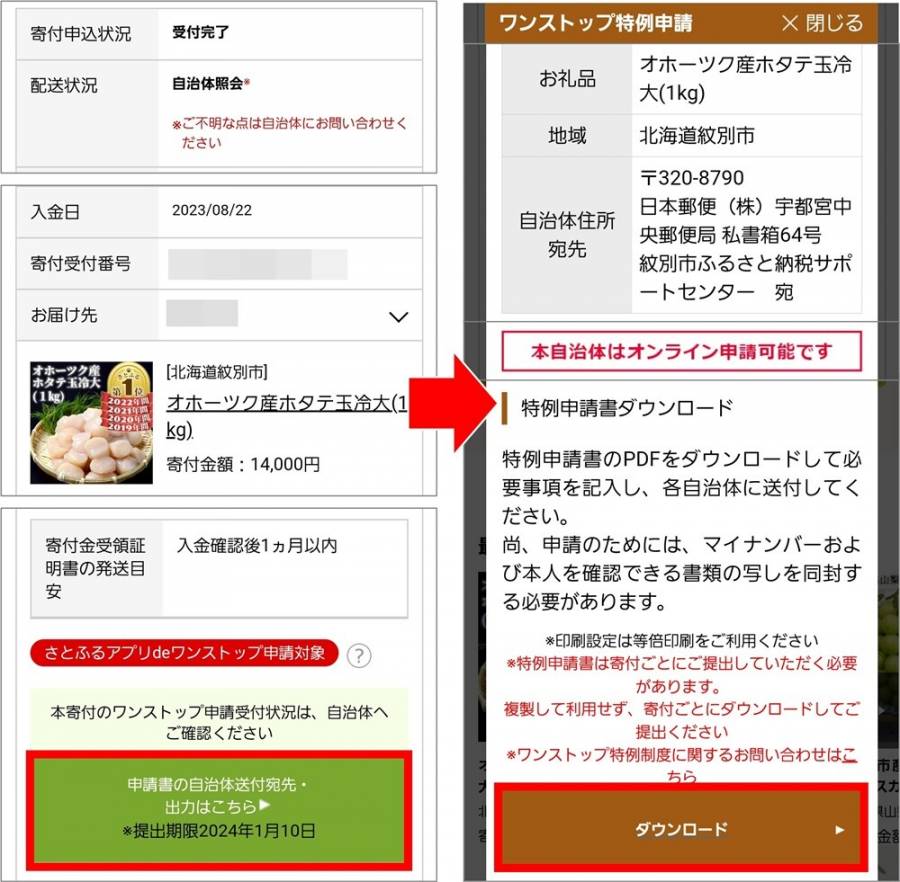

-

STEP1

申請書ファイルをダウンロードする

![ワンストップ特例制度 申請書ダウンロード]()

最初に、申請用紙を用意する必要があります。

ふるさと納税サイトにもよりますが、多くは「マイページ」の寄付した自治体の情報から申請書のpdfファイルをダウンロードすることができます。

なお、自治体によっては、オンライン申請が可能な場合も。より手軽なので、活用してみましょう。 -

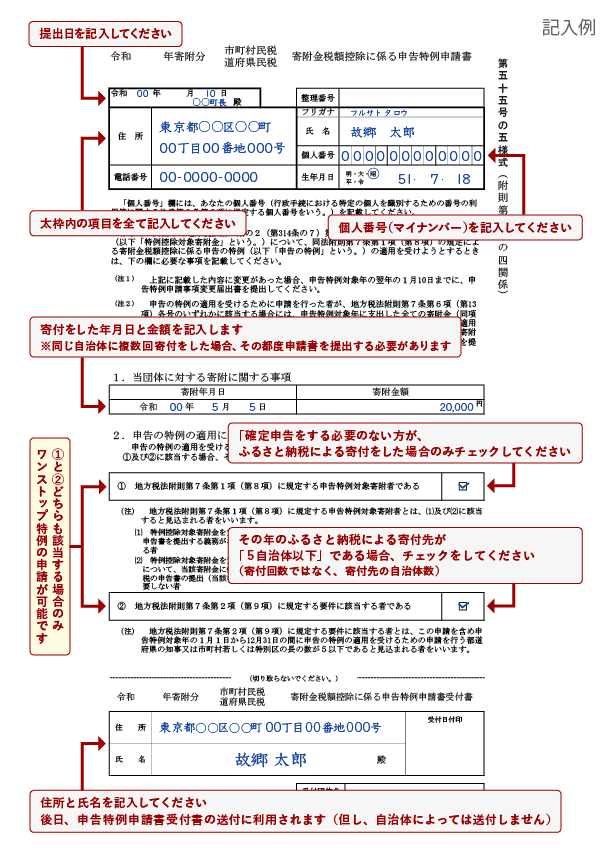

STEP2

申請書を記入する

![ワンストップ特例制度 申請書記入]()

▲申請書の記入例

出典:ふるさとチョイス「寄附金税額控除に係る申告特例申請書」に必要事項を記入します。

漏れがあると差し戻されるので、必ず記入例を見ながら書いていきましょう。

寄付年月日や寄付金額はふるさと納税サイトのマイページから確認可能です。記入に迷ったら確認してみましょう。 -

STEP3

身分証明書のコピーを用意する

![ワンストップ特例制度 身分証]()

▲通知カードか住民票の写しを利用する場合、身分証のコピーも必要

出典:ふるさとチョイス公式サイト申請書のほかに、身分を証明する書類として「マイナンバーカード」「マイナンバー通知カード」「免許証などの身分証明書」などのコピーが必要です。

マイナンバーカードや通知カードがない場合、住民票の写しでも代用可能です。 -

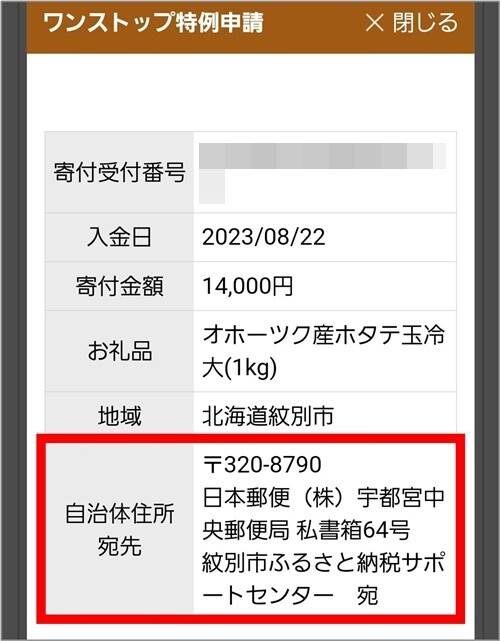

STEP4

期限までに各自治体へ郵送する

![ワンストップ特例制度 自治体宛先]()

申請書と身分証が用意できたら、寄付した自治体宛に郵送します。

期限は翌年1月10日必着。送り先はマイページで確認可能です。

ワンストップ特例制度では、複数の自治体に寄付した場合、それぞれに申請をする必要があるので余裕を持って対応していきましょう。

無事、申請が受理されると、寄付を行った翌年の6月から翌々年の5月までの住民税から控除されます。

確定申告の申請方法

申請期限:ふるさと納税をした年の翌年2月16日~3月15日の間

以下の条件に1つでも当てはまる人は、確定申告が必要となり、ふるさと納税でも確定申告する必要があります。最初に確認しておきましょう。

確定申告をする必要がある人の条件(一例)

- その年寄付をした自治体数が6自治体以上ある

- 寄付後、ワンストップ特例で申請できなかった自治体がある

- 医療費控除や住宅ローン控除を受けている

- 個人で事業を行っている

- 不動産収入がある など

-

STEP1

必要書類を用意する

確定申告では、以下の書類が必要になるので、まずはそれを用意します。

●寄附受領証明書

寄付をした自治体から1週間~1ヶ月程度で届く

●対象期間の源泉徴収票

毎年12月の年末調整後に発行。会社に申請するのが一般的

●還付受取用口座番号

キャッシュカードのコピーなどは必要なく、単純に口座番号が分かれば問題ない

●マイナンバーカード

写しを添付する場合、裏表両方のコピーが必要

●通知カード+本人確認書類のコピー

マイナンバーカードがない場合はこちら。通知カードは住民票の写しでも代用可 -

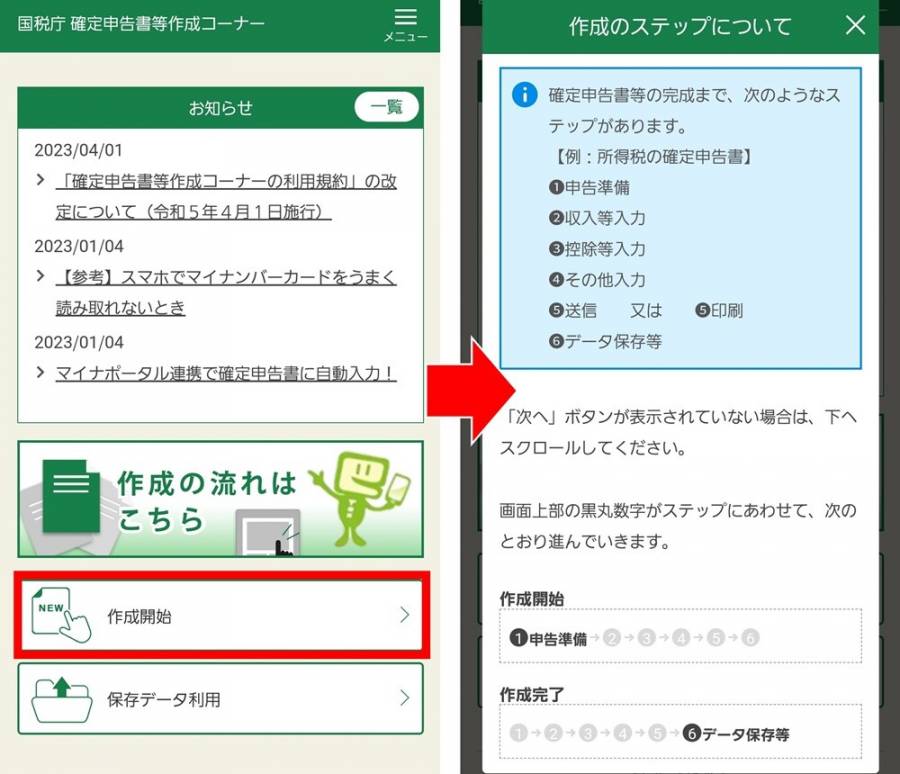

STEP2

国税庁の確定申告ページで確定申告書を作る

![]()

書類が用意できたら、国税庁の確定申告ページにアクセス。ここで確定申告書を作ります。

人によって選択項目は異なりますが、ガイドに沿って必要情報を入力し、最終的に印刷可能な書類形式として出力されるので、これを印刷しましょう。 -

STEP3

確定申告書を提出する

各書類が揃ったら、居住自治体の税務署へ郵送するか、直接持参します。提出期限が迫ると窓口が混むので、郵送がおすすめです。

提出の期限はふるさと納税をした年の翌年2月16日~3月15日の間。いつでも受け付けてもらえるわけではないところには注意しておきましょう。

書類に問題がなければ、確定申告から1~2ヶ月後、まず所得税が還付され、その後住民税から控除されます。

なお、さとふるなどの一部のふるさと納税サイトでは、サイト内でより簡単に確定申告書を作ることができます。

利用したふるさと納税サイトにそういった機能がある場合は活用してみましょう。

ふるさと納税で初心者が注意すべきこと

最後に、ふるさと納税に関して初心者が見落としがちな注意点をまとめて紹介するので、事前に確認しておきましょう。

特に控除については、知らないと寄付金を全額負担する可能性があるので、必ずチェックしておきましょう。

ふるさと納税で初心者が注意すべきこと

- 2,000円の自己負担金が必要

- 確定申告とワンストップ特例制度は併用できない

- 確定申告・ワンストップ特例制度には申請期限がある

- 寄付したお金が戻ってくるのは翌年

- 支払うクレジットカードの名義が違うと控除されない

- 寄付した自治体と金額は把握しておこう

- 自営業の場合、年末まで正確な所得がわからない

2,000円の自己負担が必要

ふるさと納税の控除は、寄付額から2,000円を差し引いた額が控除対象になります。つまり、この2,000円は自己負担になります。

これは年間の寄付に対して2,000円かかるという意味で、寄付のたびに2,000円がかかるわけではありません。

また、あくまで控除限度額の範囲内での寄付にとどめる必要があります。これを上回ってしまうと、2,000円以上が自己負担になる可能性があります。

確定申告とワンストップ特例制度は併用できない

ワンストップ特例制度は手軽にふるさと納税控除の申請ができるものですが、確定申告との併用ができません。

たとえば住宅ローン減税など、ふるさと納税以外の理由で確定申告が必要な場合、ワンストップ特例制度は利用できないということです。ふるさと納税も確定申告で申請する必要があります。

知らずにいると、ふるさと納税の寄付金が全額自己負担になるので注意しましょう。

ワンストップ特例制度・確定申告には申請期限がある

ワンストップ特例制度や確定申告には以下の申請期限があり、期限内に必要書類を提出しないと控除が受けられません。

また、申請先も違うので注意しましょう。ワンストップ特例制度は寄付した自治体、確定申告は居住している自治体の税務署で行います。

ふるさと納税の控除申請期限

- ワンストップ特例制度:ふるさと納税をした年の翌年の1月10日必着

- 確定申告:ふるさと納税をした年の翌年2月16日~3月15日の間

寄付したお金が戻ってくるのは翌年

寄付金の控除は、お金を払ってから戻ってくるまで、最短で4ヶ月ほど時間がかかります。

日々の生活に困窮している場合は、ふるさと納税すべきではないかもしれません。

ふるさと納税の寄付金が戻る時期

- ワンストップ特例制度の場合:翌年の6月から翌々年の5月までの住民税から控除

- 確定申告の場合:確定申告(翌年3月)から1~2ヶ月後、まず所得税が還付され、その後住民税から控除

支払うクレジットカードの名義が違うと控除されない

ふるさと納税は、原則寄付した人と決済した人が同一でなければ控除を受けられません。

たとえば、支払い方法にクレジットカードを選択した場合、寄付者とカード名義を同一にしましょう。

キャッシュレス決済など、ほかの支払い方法でもアカウント情報は寄付者と齟齬がないように入力する必要があります。

寄付した自治体と金額は把握しておこう

複数の自治体に寄付をした場合、「どこにどのくらい寄付をしたのか」わからなくなることもあるので注意が必要です。

特に、ワンストップ特例制度を利用する場合、寄付する自治体は5つまでと定められているほか、自治体ごとに申請を送る必要があります。

ふるさと納税サイトのマイページから寄付履歴を閲覧できるので、寄付先や寄附金額、寄付日時などを忘れてしまった場合は確認しましょう。

自営業の場合、年末まで正確な所得がわからない

自営業の場合、12月末にならないとその年の正確な所得がわからないことが多いです。

所得が不透明だと、ふるさと納税の控除限度額が決まりにくいほか、赤字だとそもそも控除が受けられません。

寄付金が自己負担になるリスクを考えると、ふるさと納税するかは、12月半ば以降に判断するのがおすすめです。

ふるさと納税でよくある質問

- ふるさと納税のメリット・デメリットは?

- 一番のメリットは、寄付金控除の恩恵で、実質2,000円で魅力的な返礼品を受け取れることです。

一番のデメリットは、押さえるべきルールを知っていないと、その控除を受けられなくなる可能性があることです。

- ふるさと納税の控除の限度額はいくら?

- ふるさと納税の控除額は収入や家族構成で決まります。

この範囲内で自治体に寄付することで、自己負担2,000円でさまざまな返礼品を受け取れます。

独身や共働きの場合、目安として以下の控除限度額になります。

●年収150万円の場合:約8,000円

●年収200万円の場合:約15,000円

●年収300万円の場合:約28,000円

●年収400万円の場合:約42,000円

●年収500万円の場合:約61,000円

●年収750万円の場合:約118,000円

●年収1,000万円の場合:約180,000円

- ワンストップ特例制度とは?

- ワンストップ特例制度とは、ふるさと納税利用時に確定申告なしで税金控除を受けられる制度です。

確定申告より必要書類が少なくすんだり、郵送やオンラインで申請ができたりと、手軽に控除申請を行うことができます。

利用する場合、寄付した自治体の専用の申請書が必要。基本的にはふるさと納税サイトから発行手続き可能です。

- ワンストップ特例制度と確定申告、どっちにすべき?

- 手続きの手軽さで、圧倒的にワンストップ特例制度の方が利用しやすいです。

ただし、この制度は一定の条件を満たす必要があるほか、確定申告との併用ができません。

住宅ローン減税など、別の理由で確定申告する場合は、ふるさと納税も確定申告する必要があります。

- ふるさと納税しない方がいい人の特徴は?

- 以下の人は寄付金の控除を受けられないか、控除の恩恵を受けにくいです。

●所得税・住民税を支払っていない人

・所得がない学生、主婦(主夫)

・扶養家族の控除対象額内(所得48万円以下)で働いている人

・自営業で赤字の申告をしている人

●所得が低い人

●ふるさと納税した年に退職した人

- 代理でふるさと納税はできる?

- ふるさと納税は、原則寄付者(=控除を受ける人)と決済者が違うと控除が受けられないので、代理はできません。

たとえば、旦那さんの代わりに奥さんがふるさと納税する場合、寄付者やクレジットカード名義(引き落とし口座名義)は旦那さんで統一する必要があります。