車のローン(マイカーローン)の基礎知識を解説。低金利3社の特徴も比較紹介

2024.07.19

本サイトはアフィリエイト広告を含む場合があります。

もくじ

車を購入する際、多くの方がマイカーローンを利用します。ただし、車のローンにはさまざまな種類があり、どれを選ぶかで購入できる車種や月々の返済額などが変わってきます。

そのため、基礎知識を身に付けたうえで、自身に最適なローンを選ぶことが大切です。

そこで、低金利の車のローン3社の特徴や、ローンの種類ごとの特徴や注意点などについて解説します。併せて、車のローンの審査に落ちてしまう理由や対策、ローン契約後に困ったときの対応方法などについても見ていきましょう。

【この記事でわかること】

✔最低金利が低い車のローン3社の比較ランキング

✔車のローンの種類とそれぞれの特徴や注意点

✔車のローンの利用において、困ったときの対処法

おすすめの車のローンはどこ?ランキングで3社の特徴を比較

車のローンを利用したいものの、どこのローンを選べばいいかわからないという方は多いのではないでしょうか。そこで、月々の返済負担を抑えやすい低金利の車のローンを、最低金利が低い順にランキング形式*で3社比較紹介します。

おすすめの車のローン低金利ランキング

1位:横浜銀行マイカーローン

2位:損保ジャパン ジャパンダ・ネットマイカーローン

3位:三菱UFJ銀行 ネットDEマイカーローン

*「車 ローン」ののキーワードでGoogle 検索(2023年10月19日時点)した際に上位表示された10社のうち、最低金利が低い順に並べた際のランキング

1位:横浜銀行マイカーローン

出典:三菱UFJ銀行

| 適用金利 | 0.9~2.4%(変動金利) |

|---|---|

| 借入年数 | 1年以上10年以内 |

| 借入金額 | 10万円以上1,000万円以内 |

| 資金用途 | ・新車、中古車(乗用車、オートバイ)の購入資金 ・車購入時の諸費用、カーアクセサリー費用 ・車検費用、定期点検費用、修理費用、保険費用 ・車庫、電気自動車充電設備の設置費用 ・他社自動車購入資金ローン(残価設定型ローンの残価部分を含む)の借換資金 |

来店不要!10万円からネット手続きのみで借りられる

横浜銀行が提供する「横浜銀行マイカーローン」は、最低金利0.9%と、かなり低めの金利が魅力の車のローンです。申込みから借入れまで、すべてネットで完結できるため、忙しい方でも隙間時間で負担なく手続きを進められるでしょう。

資金用途も幅広く、車購入時の諸費用やカーアクセサリー費用にも使うことができます。ただし、変動金利のため、景気動向によっては途中で適用金利が変わる可能性がある点には注意が必要です。

2位:損保ジャパン ジャパンダ・ネットマイカーローン

出典:損保ジャパン

| 適用金利 | 1.4~3.85%(エコカー割) 1.5~3.95%(通常ローン) |

|---|---|

| 借入年数 | 6ヵ月以上10年以内 |

| 借入金額 | 20万円以上1,000万円以内 |

| 資金用途 | ・普通車/軽自動車/バイクの購入資金(新車・中古車いずれも対象) ・他金融機関でご利用中の自動車ローンの借換資金 |

固定金利で安心!審査結果が出るのも早い

損保ジャパンが提供する「ジャパンダ・ネットマイカーローン」は、固定金利で最低1.4%(エコカー割の場合)の低金利を実現している車のローンです。契約の際に新たに指定口座を作る必要がなく、審査結果も最短翌日にわかるなど、スピーディに手続きを進めることができます。

通常ローンの場合は最低金利が1.5%とわずかに上がりますが、借入時から完済時までずっと変わらない固定金利にもかかわらずこの金利設定なのは、かなり良心的といえるでしょう。

3位:三菱UFJ銀行 ネットDEマイカーローン

出典:三菱UFJ銀行

| 適用金利 | 1.5~2.45%(変動金利) |

|---|---|

| 借入年数 | 6ヵ月以上10年以内 ※据置タイプは10年固定(元金据置期間3年、元金返済期間7年) |

| 借入金額 | 50万円以上1,000万円以内 |

| 資金用途 | ・自動車、自動二輪車購入資金および諸費用、オプション代金等見積書に記載された付帯経費(営業用車を除く) ・他行、他社で利用中の自動車購入資金の借換資金 |

住宅ローンを利用中なら優遇金利を受けられる

三菱UFJ銀行が提供する「三菱UFJ銀行 ネットDEマイカーローン」は、「一般タイプ」と「据置タイプ」の2つの種類が用意された車のローンで、「一般タイプ」の場合は最低金利が1.5%となります。

変動金利を採用しているため、途中で金利が上がる可能性はありますが、三菱UFJ銀行の住宅ローンを利用している場合はマイナス0.2%の特別金利が適用されるため、該当する方は積極的に利用を検討したい車のローンです。

新車に分割払いで乗る方法は、車のローンだけではありません。

月々定額の料金で新車に乗れるカーリースは金利がかからないため、車のローンのように各社の金利を比較したり、審査結果ができるまで月々の返済額がわからなかったりする心配がありません。

初期費用0円、維持費の多くも定額にして月々10,000円台から新車に乗れるカーリースについて、こちらでチェックしてみましょう。

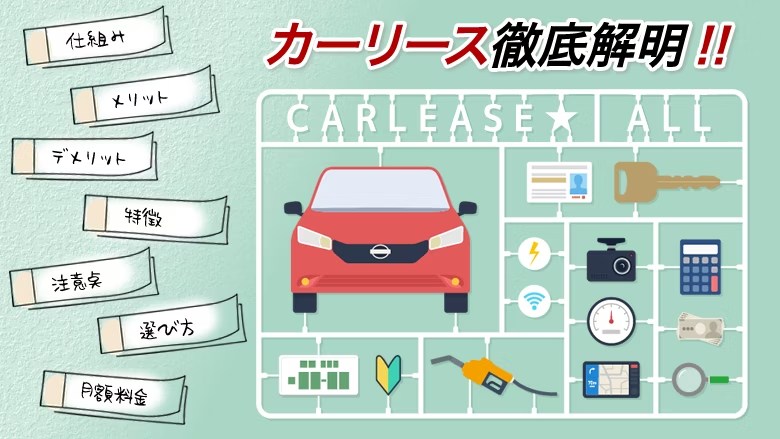

一般的な車のローン3種類の特徴と金利相場

車のローンは大きく、銀行系マイカーローン、ディーラーローン、残価設定ローンの3つに分けられ、金利や審査傾向など、さまざまな点で違いがあります。自身に最適な車のローンを見つけるうえで知っておきたいそれぞれのローンの特徴やメリット・デメリットについて見ていきましょう。

銀行系マイカーローン

| メリット | ・車のローンの中でも金利が低い傾向 ・返済期間を長めに設定できる ・ローン返済中でも車の所有権を持てる |

|---|---|

| デメリット | ・審査が厳しく借入れまでに時間がかかる ・車の販売店でそのまま手続きを行えない ・金融機関によっては土日対応していないことも |

銀行系マイカーローンは、銀行やJA、労働金庫などの金融機関が提供する車のローンで、金利相場は2~5%程度と低金利なのが特徴です。また、多くの場合、返済期間は最長7〜10年まで設定できることから、月々の返済負担を抑えやすいといったメリットがあります。

ただし、3つの車のローンの中で最も審査が厳しい傾向がある点には注意しなければなりません。

銀行系マイカーローンを利用する際は自身で金融機関に申し込んで審査を受ける流れとなり、一般的に借入れまでの期間は申込み後1~2週間程度となります。ディーラーや車の販売店への支払期日に間に合うよう、計画的に手続きを行いましょう。

なお、ローンの返済中でも車の所有権を持てることで、売却を自由に行えます。ただし、金融機関によっては売却が禁止されている場合もあるので、事前に契約内容の確認が必要です。

ディーラーローン

| メリット | ・銀行系マイカーローンより審査が緩い傾向 ・車の販売店でそのまま申し込める ・審査結果が出るのが早い |

|---|---|

| デメリット | ・銀行系マイカーローンに比べて金利が高め ・返済期間は最長8年程度までしか設定できない ・ローンを完済するまで車の所有権を持てない |

ディーラーローンは、ディーラーなどの車の販売店と提携している信販会社が提供する車のローンです。銀行系マイカーローンに比べて金利は高めで、6~9%程度が相場となっています。設定できる返済期間も最長6~8年程度と短いことから、月々の返済額は高くなりやすいのが特徴です。

一方で、審査は銀行系マイカーローンより緩い傾向があり、利用のハードルは低めといえます。申込みも車の購入店舗でそのまま手続きが行えて、審査結果が出るのも当日~3日程度と早いので、忙しい方でも安心です。

ただし、ローンを完済するまで車の所有権はディーラーもしくは信販会社が持つことになるため、残債があるうちは売却に制限がつきます。また、ローン完済時に名義変更手数料が必要になる場合もあります。

残価設定ローン

| メリット | ・月々の返済負担を抑えやすい ・次の車への乗換えがしやすい ・短期契約が基本のため常に最新車種に乗れる |

|---|---|

| デメリット | ・契約年数が短めで限定的 ・車を買い取る場合は残価の支払いが必要で、割高になる傾向 ・乗換え可能な車は原則同じメーカーの車種のみ |

残価設定ローンはディーラーローンの一種で、契約時に数年後の車の残価(想定下取額)を設定して最終回の返済に据え置き、月々の返済は残価分を差し引いた金額を分割する仕組みとなっています。

メーカーによって異なるものの、金利相場は3~6%程度、返済期間は多くの場合3年、5年、7年などで設定されています。

残価分は最終回の返済まで据え置かれるため、車両本体価格の全額が支払対象となる一般的なディーラーローンより月々の返済負担を抑えることができます。一方で、金利は残価にもかかることから、利息総額は高くなりがちです。

なお、最終回の返済時には、残価を支払って車を所有する、車を買い取ってもらい残価を精算する、車を下取りに出し、残価精算と併せて新たな契約手続きを行って車を乗り換えるなど、複数の選択肢が用意されています。

ただし、いずれの方法でもまとまった費用が発生する可能性があるため、資金計画を踏まえて検討しましょう。

カーリースなら、ローンを組まなくても好きな新車に分割払いで乗ることができます。25万人以上が申し込んだ人気のカーリースには、事前に審査を済ませておける便利な「お試し審査」も用意されているため、手続きを簡略化したい方や、早く車が欲しい方にもおすすめです。

まずはこちらから気軽に試してみましょう。

車のローンを選ぶときに見るべきポイント

車のローンを選ぶ際は、つい金利の高低ばかりに目がいってしまいがちですが、そのほかにも金利体系や金利幅、返済方式など、いくつかのポイントをチェックすることが大切です。それぞれについて、詳しく見ていきましょう。

金利体系

銀行系マイカーローンには固定金利と変動金利の2種類があり、どちらを選ぶかによって支払う利息が変わってきます。金利体系ごとの特徴や注意点は以下のとおりです。

固定金利

固定金利は借入時から完済時まで金利が変わらないので、返済計画を立てやすいのが特徴です。とくに不景気で金利が低めのときにローンを組むと、その後景気が良くなって金利相場が上がったとしても同じ金利が適用され続けるため、お得に利用できるでしょう。

一方で、返済期間中に不景気となった場合は、市場の金利相場が下がっても、利用中のローンの金利は変わらないため、変動金利を選んだ場合より支払利息が高くなる可能性もあります。

変動金利

景気によって金利が変動する変動金利は、固定金利より金利が低めに設定されている傾向があります。さらに、不景気になり金利相場が下がると、適用される金利も低くなるため、途中で返済負担が軽減されることもあります。

しかし、返済期間中に景気が良くなると適用される金利も高くなるため、借入時に想定していた利息額よりも多く支払うことになる可能性がある点には注意が必要です。

金利幅

車のローンの金利は、一般的に〇~〇%といった具合に幅が設けられてます。実際に適用される金利は、借入れの希望条件や申込者の年収などさまざまな要素が加味されたうえで、審査の際に決まります。

そのため、車のローンを比較する際は最低金利だけで選ばないようにすることが大切です。想定していたよりも高い金利が適用される可能性があることも念頭に置き、事前にシミュレーションを行ったうえで、慎重に選びましょう。

返済方式

車のローンを選ぶ際は、元利均等返済と元金均等返済のどちらの返済方式になっているか確認することも大切です。それぞれどのような特徴があるのか、事前に押さえておきましょう。

元利均等返済

元利均等返済は、月々の返済額が一定になる返済方式です。返済を続けるにつれて利息と元金の割合が変わっていき、最初のほうは利息の割合が大きいものの、徐々に元金の割合大きくなっていきます。

月々の返済額が一定のため資金計画を立てやすい点がメリットですが、ある程度返済回数を重ねるまでは元金がなかなか減らないため、元金均等返済よりも利息総額が高くなります。

元金均等返済

元金均等返済は、月々の返済額のうち元金だけが一定になる返済方式で、利息額は元金の残高に応じて変動します。元利均等返済よりも元金の減りが早いことから、利息総額を抑えやすいのが特徴です。

ただし、ローンの返済を開始してから間もないころは利息が高く、月々の返済負担が重くなるため、家計の状況を踏まえて検討することが大切です。

保証料や繰上返済手数料

車のローンを利用する際は、保証料や繰上返済手数料などのコストが発生することも考慮しておかなければなりません。

保証料とは、ローン会社が提携する保証会社に支払う費用で、銀行系マイカーローンやディーラーローンでは保証会社を利用するのが一般的なことから、考慮しておきたいコストになります。

繰上返済手数料は、まとまった資金ができた場合などに行う繰上返済の手数料です。繰上返済を行うと利息負担を軽減できる可能性がありますが、手数料の金額によっては、減らせる利息を上回ってしまうことがあります。繰上返済を行う時期や金額、減らせる利息額などから、手数料を支払っても繰上返済をするメリットがあるか、シミュレーションをして確認することが大切です。

なお、保証料や繰上返済手数料は金利に含まれているケースもあります。また、繰上返済はインターネットから行うことで無料になるなど、負担を抑えられる車のローンもあります。事前に保証料や繰上返済手数料の有無、金額を確認しておきましょう。

車のローンの利用前に知っておきたい、ローン以外のコストの考え方

車のローンを利用するにあたっては、頭金や初期費用、返済期間、保証人などについても考慮しないと、後々返済が苦しくなる可能性があります。後悔しないマイカーローン選びを行うためにも、それぞれの考え方を知り、正しい知識を持ったうえで手続きを進めましょう。

頭金の考え方

頭金の目安としては、車両本体価格の2~3割程度が一般的です。頭金を入れることでローンの借入額が減り、審査のハードルを下げられるうえ、月々の返済負担も抑えられます。とくに、高額な車種を希望している場合は、多くの頭金を入れることでその後の返済を楽に進められるでしょう。

とはいえ、無理に多くの頭金を入れてしまうと、生活資金が圧迫される可能性があるので注意が必要です。自身の貯蓄状況や今後のライフプランを考慮し、無理のない範囲で適切な頭金の金額を設定しましょう。

初期費用の考え方

車の購入時には、各種税金や保険料、新車新規登録費用、リサイクル料や代行手数料といった諸費用などで、車両本体価格の10~20%程度の初期費用が必要になります。初期費用は車のローンに含められないケースも多く、その場合は一括で支払わなければなりません。

安い車種でも初期費用はある程度まとまった金額となるだけに、車選びの際に初期費用もシミュレーションしておくとともに、家計への影響が心配な場合は、初期費用も借入れ対象にできる車のローンを探しておきましょう。

返済期間の考え方

車のローンは返済期間を長く設定するほど月々の返済負担を抑えられますが、そのぶん支払う利息総額は大きくなります。とはいえ、支払う利息を少なくするために返済期間を短くしすぎると、月々の負担が増えて後々返済が苦しくなってしまう可能性もあるため注意が必要です。

車を所有するとさまざまな維持費がかかることから、月々の返済とは別に資金を用意しておかなければなりません。維持費の支払いも踏まえて、無理のない返済額となるように年数を設定しましょう。

ただし、途中で繰上返済を考えている場合は、ゆとりのある返済期間に設定しておき、まとまった資金ができた際に一気にローン残高を減らす方法も有効です。

なお、数年後に車を乗り換える予定がある場合は、ダブルローンを避けるためにも、乗換えの時期までにローンを完済できるように計画しておきましょう。

保証人の考え方

車のローン審査で若干基準に満たなかったり、不安要素が合ったりした場合などは、保証人を立てるように求められることがあります。とくに、収入の安定性が低い、収入に対して借入希望額が高い、信用情報に懸念点がある、審査のきびしいローンに申し込んでいるといった場合に保証人を求められるケースが多いようです。

保証人は、ローン契約者が返済できなくなった際に代わりに返済する役割を担います。保証人を立てることで審査に通る可能性を高められるため、ローン会社から求められた場合は前向きに検討したいものですが、一方で、保証人には重い責任を負わせることになることから、親や配偶者など親族にお願いするのが望ましいでしょう。

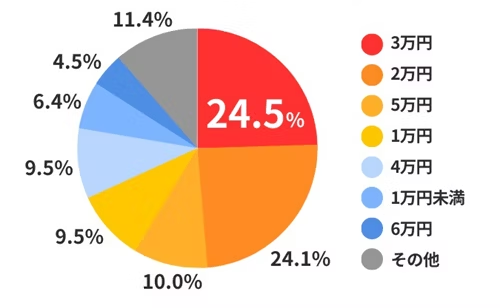

車のローン、みんなの月々の返済額はいくら?約4割が負担に感じている金額とは?

車のローンの頭金や返済期間を考えるにあたって、ほかの方が毎月どれくらいの金額をローン返済にあてているかを知っておくと、適切な範囲を検討しやすくなるでしょう。

クラベルさん編集部が、ローンを組んで新車を購入した全国の男女234人を対象に、ローンの年数や月々の返済額などについて行ったアンケート*の結果によると、月々の返済額は「30,000円」が最も多く24.5%、次いで「20,000円」が24.1%と、20,000~30,000円が約半数を占める結果となりました。

しかし、ローンの返済額について妥当かどうかを聞いたところ、半数を超える53.2%の方が「妥当」と回答した一方で、40%以上の方は「もっと返済額が少ないほうがいい」と考えていることがわかりました。

日々車に乗っていると、月々のローン返済とは別に維持費などのさまざまな支払いが発生します。この調査結果も加味して考えると、月々の返済額は20,000円以下に抑えるのが安心だといえるでしょう。

負担を抑えてカーライフを送れることで近年人気が高まっているカーリースを利用すれば、人気車種の新車にも月々10,000円台からの支払いで乗ることができます。

新車に乗りたいけれど家計に余裕は残しておきたいという方は、下のバナーからカーリースについてチェックしてみましょう。

*調査機関:自社調べ(調査ツールFastask使用)、調査期間:2023年6月27日~7月4日、有効回答数(サンプル数):234

車のローン審査に落ちる5つの理由と対策

車のローン審査は、年収が高い、収入が安定しているといった方でも、必ずしも通るとは限りません。何らかの理由で審査に落ちてしまうこともあるため、考えられる理由と対策を知っておくことが大切です。

ここでは、車のローン審査に落ちる5つの理由と対策について解説します。

申込金額が大きすぎる

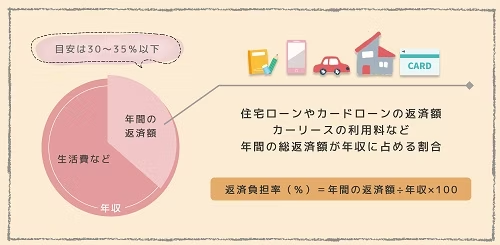

車のローン審査では、返済負担率が重視される傾向があります。返済負担率とは、年収に対する年間の返済総額の割合のことです。この返済負担率が年収の3分の1を超えている場合は、審査に落ちてしまう可能性が高くなります。

対策としては、頭金を多めに用意したり車のグレードを落としたりして借入希望額を減らし、返済負担率を下げる方法が考えられます。借入希望額が返済負担率に収まるように調整することで、審査に通る可能性を広げられるでしょう。

収入が不安定と判断された

勤続年数が1年未満の場合や、フリーランスや個人事業主、アルバイト、パートなどの場合は、収入が不安定だとみなされて車のローン審査に落ちてしまうケースがあります。

正社員でも勤続年数が短いことが影響していると考えられる場合は、勤続年数が1年や3年を超えてから再度申し込むことを検討しましょう。一方で、雇用形態が影響していると考えられる場合は、カーリースやカーシェアなどの購入以外の方法で車に乗る、お金を貯めて一括で車を購入するといった対応が現実的になります。

審査基準を満たしていない

車のローンの審査基準は公表されていませんが、一般的には200万円以上の年収が必要といわれています。この年収を下回っている場合は審査に落ちてしまう可能性があるため、年収が上がってから申し込むなど、車の購入時期を見直すことも検討してみましょう。

また、多くの車のローンでは、20歳以上であること、完済時年齢が75歳未満であることなど、利用条件が定められています。これをクリアできていない場合はそもそも申し込むこと自体ができないため、車のローンを選ぶ際は最初にチェックするようにしましょう。

信用情報や借入状況が影響している

過去に金融事故を起こしている方や、すでに多額の借入れがある方は、車のローン審査に落ちてしまう可能性が高いでしょう。心当たりがある場合は、信用情報機関に情報開示請求を行うことで自身の現在の信用情報を確認することができます。

その際、過去の未払いや延滞が見つかった場合は、速やかに清算しましょう。また、多くの借入れがある場合は、繰上返済を行って残債を減らすことも検討してみましょう。

なお、任意整理や個人再生、自己破産などの債務整理を行っている方の場合は、5~10年間その記録が残り続けます。その間は車のローン審査に通ることは難しいため、ローン以外の方法を検討するのが無難でしょう。

複数のローンに申し込んでいる

信用情報には、車のローン審査に申し込んだ履歴も記録されます。そのため、手当たり次第に複数の車のローンに申し込むと、お金に困っている人と判断されて審査に落ちてしまう可能性が高くなるでしょう。

同時に数社の審査を進めたほうが効率的だと考えてしまいがちですが、申し込んだ回数自体も審査の結果に影響するため、本当に利用したいと思うローンにだけ申し込むようにしましょう。

車のローン契約後によくある悩み

車のローン契約後は、返済や車の取扱いに関して悩んでしまう場面もあるでしょう。ここでは、車のローン契約後によくある悩みと、最適な対応方法についてご紹介します。

一括・繰上返済はどちらがいいのか

車のローンの繰上返済には、残債全額を一度に返済する「一括返済」と、残債の一部を返済する「繰上返済」があります。

利息は残りの元金に金利をかけて算出するため、一括返済は利息負担を大きく減らすことができます。

ただし、ある程度まとまった出費となるため、家計にゆとりがある場合に検討するのが望ましいでしょう。

繰上返済も利息の節約に役立ちますが、繰上返済を行う時期や金額によっては思ったほどの効果を得られないこともあります。特に手数料がかかる場合は、事前にシミュレーションを行うなどして、慎重に判断するようにしましょう。

なお、繰上返済手数料が無料でも、一括返済は手数料が必要になる車のローンもあります。諸条件についても事前にしっかり確認しておくことが大切です。

ローンの借り換えに適した時期

金利が高いときに車のローンを組んだ場合や、年収が増えた場合などは、ローンの借り換えが有効に働くことがあります。現在よりも金利の低いローンに借り換えることができれば、月々の返済負担を減らすことができるでしょう。

ただし、車のローンの借り換えには手数料がかかるのが一般的です。また、再度審査を受けたり契約手続きを行ったりする手間も発生するため、これら考慮したうえ慎重に判断しましょう。

金利差が5%以上、残高100万円以上、残りの返済期間が5年以上の場合は、車のローンの借り換えが有効に働く可能性があります。

車の名義変更の可否

まだローンの残高は残っているものの、車を売却・処分するために、車の名義を自身に変更したいというケースもあるでしょう。ローンの種類によって車の名義は異なりますが、ディーラーローンや残価設定ローンの場合は、車の名義がディーラーや信販会社になっているのが一般的です。このような場合は、原則としてローンを完済しなければ名義変更の手続きを行うことができません。

銀行系マイカーローンの場合は、返済期間中でも車の名義は自身になっていることが一般的なので、比較的スムーズに手続きを進められます。ただし、車を売却・処分する際はローンの一括返済が求められたり、金融機関に連絡を入れたりすることがルールとなっているケースも多いため、事前に契約書を確認するとともに、事前の相談を忘れずに行いましょう。

返済が厳しくなったときの対処

車のローンを契約した後は、毎月滞りなく返済を行っていく必要があります。残高不足などが原因で返済が遅れてしまったときは、気付き次第すぐに返済しましょう。なお、遅延を繰り返すと信用情報に傷がつく可能性があるため、引き落とし日の前に口座を確認するなど、遅れずに返済することが大切です。

一方で、何らかの理由により返済が厳しくなってしまうケースも考えられます。このような場合は、督促や催促を受ける前に自らローン会社に相談しましょう。元金据置期間を設けてもらう、返済期間を延長してもらうなどが現実的な対応方法になります。

なお、長期間に渡って返済が滞ると、車が差し押さえられてしまう可能性もあります。どうしてもローン返済が難しい場合は、車を手放すことも検討しましょう。

車のローンはさまざまな点を考慮して慎重に選ぼう

車のローンにはさまざまな種類があり、どのローンを利用するかによって返済負担が変わってきます。ただし、利息負担を軽くしようとするほど、審査難度が上がったり、月々の返済額が高くなったりするため、現在の家計状況や今後のライフプランも踏まえながら、最適な借入先と返済計画を定めることが大切です。

なお、カーリースを利用すれば、ローンを組まなくても希望の新車に乗れる可能性があります。車のローン審査に通るか不安、より気軽にカーライフを送りたいという方は、カーリースの利用も視野に入れて考えてみましょう。

たとえば業界最安水準のカーリース定額カルモくんでは、事前に利用の可否を確認できる「お試し審査」を受けることができます。車のローンもカーリースも審査契約前には審査が必要なだけに、審査が気になる方はとりあえず下のバナーから試してみてはいかがでしょうか。

※この記事は2023年10月時点の情報で制作しています

- Q1車のローンを選ぶときのポイントは?

車のローンの種類によって審査難易度や金利相場、設定できる返済期間などが変わるため、事前にそれぞれのローンの特徴を押さえておくことが大切です。また、金利の高低だけでなく、金利体系や金利幅、返済方式、保証料・繰上返済手数料などもしっかりチェックしましょう。

- Q2車のローンを利用する際は頭金が必要なの?

車のローンを利用する際は、車両本体価格の2~3割程度の頭金を入れるのが一般的です。頭金を入れることでローンの借入額が減り審査のハードルを下げられるうえ、月々の返済負担も抑えられます。ただし、無理に多くの頭金を入れてしまうと生活資金が圧迫される可能性があるため、貯蓄状況や今後のライフプランを考慮し、無理のない範囲で金額を設定しましょう。

- Q3車のローン審査に落ちた場合はどうすればいい?

まずは、何が原因で審査に落ちてしまったのか分析することが大切です。原因に応じて対策が異なるため、詳しくは「車のローン審査に落ちる5つの理由と対策」を確認してみましょう。なお、過去に債務整理を行っている方の場合は、5~10年間その記録が残り続けます。その間は車のローン審査に通ることは難しいため、ローン以外の方法を検討するのが現実的な対応になります。

おすすめ記事Suggested

2024年7月

最新人気ランキングRanking

- カーリース会社

- 利用車種

1位

おトクにマイカー 定額カルモくん

2位

オリックス カーリース・オンライン

3位

オートフラット

4位

コスモMyカーリース

5位

ニコノリ

カーリースのランキング�をもっと見る

1位

ホンダ「N BOX」

2位

スズキ「ハスラー」

3位

スズキ「スペーシア」

4位

トヨタ「ヤリス」

5位

スズキ「ワゴンRスマイル」

利用車種のランキングをもっと見る